Bankenunion – einheitliche Bankenaufsicht

Ausgangssituation

Als Reaktion auf die Finanzkrise hat die Europäische Kommission eine Reihe von Gesetzen verabschiedet und Maßnahmen ergriffen, die das Ziel haben, einen sicheren und soliden Finanzsektor im europäischen Binnenmarkt für alle Mitgliedstaaten der EU zu schaffen. Die Bankenunion hat daher neue Vorschriften für eine bessere Regulierung, Überwachung und Steuerung des Finanzsektors vorgeschlagen.

Durch diese unparteiische Aufsicht auf EU-Ebene im Rahmen eines einheitlichen Aufsichtsmechanismus sinkt das Risiko von Bankenpleiten und notwendigen staatlichen Eingriffen in den Finanzsektor.

Die Bankenunion soll außerdem gewährleisten, dass Banken genauer und besser kontrolliert werden. Außerdem sollen sie bei Problemen im Finanzsektor einfacher und ohne Steuergelder abgewickelt werden können.

Die Bankenunion besteht aus drei Pfeilern:

Einheitlicher Bankenaufsichtsmechanismus (SSM)

Am 4. November 2014 hat der einheitliche Aufsichtsmechanismus mit der Europäischen Zentralbank an der Spitze seine Arbeit aufgenommen. Die 130 “größten” Institute der Eurozone werden nunmehr unmittelbar von der EZB beaufsichtigt. Einschlusskriterien hierfür sind:

- Banken mit einer Bilanzsumme von mehr als 30 Milliarden Euro

- Banken mit einer Bilanzsumme von mehr als 20 Prozent der Wirtschaftskraft ihres Landes, mindestens aber einer Bilanzsumme von 5 Milliarden Euro

- Banken, die direkte öffentliche Finanzhilfen aus der EFSF oder dem ESM erhalten oder beantragt haben

- die drei größten Banken in jedem teilnehmenden Staat

Bereits im Vorfeld wurde durch die EZB im Rahmen von Bilanzprüfungen und Stresstests (AQR) eine gewisse Aufsicht ausgeübt. So mussten die von der EZB beaufsichtigten Banken eine eingehende Prüfung durchlaufen, die umgangssprachlich als Banken-TüV bezeichnet wurde.

Die Zuständigkeit für weniger bedeutende Institute wird bei den national zuständigen Aufsichtsbehörden belassen. Die von der EZB beaufsichtigten Institute verfügen jedoch über ca. 85 Prozent der gesamten Aktiva des Euro-Raumes bzw. über ca. 3,7 Billionen Euro Bankenaktiva.

Durch die unparteiische Aufsicht auf EU-Ebene soll sich das Konkursrisiko von Banken reduzieren.

Einheitlicher Abwicklungsmechanismus – Single Resolution Mechanismus (SRM)

Der Single Resolution Mechanism (IP/13/674) soll den SSM begleiten und dafür sorgen, dass Banken durch eine unabhängige Aufsicht im Falle von Schwierigkeiten einem einheitlichen Abwicklungsmechanismus folgen, der durch angemessenes Handeln bzw. durch die finanzielle Ausstattung im Rahmen des SRF-Abwicklungsfonds über 8 Jahre hinweg aus Bankenabgaben auf 55 Mrd. Euro anwachsen soll. Sollten die Mittel des SRF nicht ausreichen, so wird ein Mechanismus angestoßen, der es ermöglicht, eine Kreditaufnahme des SRF zu ermöglichen. Es sind also die Banken im Euro-Raum, die letztlich durch Gebühren haften sollen.

Der Abwicklungsfonds soll ab Januar 2016 voll handlungsfähig und mit entsprechenden Abwicklungsvollmachten ausgestattet sein. Mit ihm wird eine EU-Behörde über umfangreiche Vollmachten und Fähigkeiten verfügen, künftig Steuerzahler vor den Folgen der Bankeninsolvenz zu schützen.

Mit diesem Vorgehen soll neben den beschriebenen Mechanismen auch eine formale Unabhängigkeit von Staaten und Regierungen erreicht werden, die bisher einen großen Einfluss auf Banken ausgeübt haben. Dies zeigte sich insbesondere im Rahmen der Staatsschuldenkrise, bei dem die Abhängigkeiten zutage traten.

Mit den beschriebenen Maßnahmen sollen die Abhängigkeiten und die Verflechtung von Staaten und Banken aufgelöst werden. Durch die gestiegenen Eigenkapital- und Liquiditätsanforderungen und strengeren Aufsichtsanforderungen, verbunden mit dem SRF, kann der Bankensektor Schocks besser absorbieren.

Einlagensicherungsrichtline

Mit der “Deposit Guarantee Scheme Directive” (DGSD) Richtline 2014/49/EU, welche am 2. Juli 2014 in Kraft trat, wurde die Einlagensicherung für Anleger harmonisiert. Sie ersetzt die bisherige Einlagensicherungsrichtline aus dem Jahr 1994 und soll in Deutschland im Juli 2015 in Kraft treten.

Ex-ante-Finanzierung:

Die Einlagensicherungsrichtlinie sieht vor, dass Instituten das Risiko, die Einleger zu entschädigen, künftig selbst tragen. Staatliche Beihilfen sollen durch eine Ex-ante-Finanzierung vermieden werden. In vielen Mitgliedsstaaten war bisher eine Ex-post-Finanzierung Standard. Die Regelung sieht vor, dass die Einlagensicherungssysteme eines Mitgliedstaates über die nächsten zehn Jahre hinweg mindestens 0,8 Prozent der gedeckten Einlagen als Mindestvermögen ihrer Mitgliedsinstitute ansparen. Bis zu 30 Prozent der Finanzierung dürfen durch die Institute als unwiderrufliche Zahlungsverpflichtungen geleistet werden. Darüber hinaus dürfen die Sicherungseinrichtungen maximal 0,5 Prozent der gedeckten Einlagen als Sonderzahlung einfordern, sofern entsprechende Entschädigungsfälle zu finanzieren wären. Im Extremfall müssen sogar Kredite aufgenommen werden, die dann über Sonderbeiträge getilgt werden können.

Beitragserhebung:

Auf Grundlage der oben genannten Richtlinie entwickelt die EBA derzeit zwei Leitlinien, welche die Beitragserhebung konkretisiert:

- Leitlinie: Konkretisierung der Methoden für die Berechnung der risikoorientierten Beträge zu Einlagensicherungssystemen

- Leitlinie: Europaweite Regelung der Voraussetzung für die Zahlungsverpflichtungen, um die anzusparenden Fondsmittel aufzubringen

Entschädigungsverfahren:

Alle Kreditinstitute müssen künftig einem gesetzlichen oder gesetzlich anerkanntem Sicherungssystem zugeordnet sein.

Des Weiteren wird der Schutz von Einlegern durch ein wesentlich detaillierteres Entschädigungsverfahren verbessert.

Spätestens ab dem 31. Dezember 2023 müssen die Mitgliedstaaten Leistungen an die Anleger binnen 7 Tagen nach Feststellung des Entschädigungsfalles ausbezahlen. Dies stellt zur derzeitigen Regelung (20 Tage) eine deutliche Verbesserung dar.

Zudem gibt es künftig einen Rechtsanspruch auf Entschädigung von Einlagen über 100.000 Euro, wenn die Einzahlung mit bestimmten Ereignissen (Heirat, Abfindung, Immobilienverkauf etc.) zusammenhingen.

Verknüpfung der Einlagensicherungsrichtlinie mit der Sanierungs- und Abwicklungsrichtlinie:

Die Einlagensicherungsrichtline und die Sanierungs- und Abwicklungsrichtline sind verknüpft. Die Einlagensicherungssysteme werden an den Abwicklungskosten beteiligt, weil die Übertragung der geschützten Einlagen auf eine Brückenbank oder andere Sanierungsmaßnahmen verhindern, dass ein Entschädigungsfall festgestellt wird. Das Einlagensicherungssystem soll jedoch maximal mit dem Betrag beteiligt sein, der zur Entschädigung angestanden hätte, wenn das betroffene Institut nicht nach dem Abwicklungsregime der Sanierungs- und Abwicklungsrichtline gestützt worden wäre. Die Einzelheiten werden im Rahmen von nationalen Umsetzungen geregelt. Im Fall einer Insolvenz werden die Einleger mit einem vorrangigen Anspruch im Insolvenzverfahren ausgestattet, wodurch die Insolvenzquoten erhöht werden.

Umsetzung:

Die Einlagensicherungsrichtlinie soll voraussichtlich im Juli 2015 in deutsches Recht umgesetzt werden.

Bisherige Einlagensicherungsstruktur bleibt bestehen:

Die bisherige Struktur der Einlagensicherung wird in Deutschland weitestgehend beibehalten, da sie innerhalb Europas bereits einen der höchsten Standards hat.

So sieht die Richtlinie vor, dass alle Einlagenkreditinstitute einem gesetzlichen oder amtlich anerkannten Einlagensicherungssystem zugeordnet werden müssen. Die Anerkennung erfolgt in Deutschland durch die BaFin, die die anerkannten Sicherunssysteme zudem umfassend beaufsichtigen wird.

Die gesetzlichen Einlagensicherunssysteme EdB und EdÖ bleiben bestehen. Die Instittussicherungssysteme des DSGV und des BVR können sich anerkennen lassen, sofern sie die neuen Anforderungen (beispielsweise Gewährung eines Rechtsanspruches, Ansparen eines Zielvermögen etc.) erfüllen.

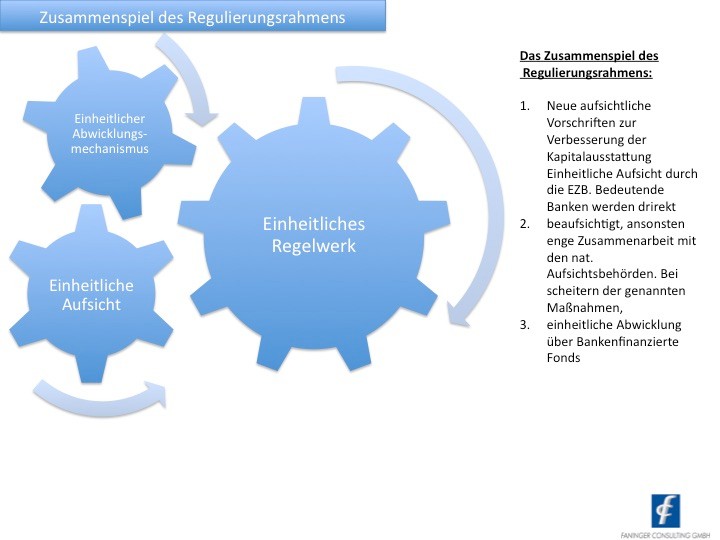

Wie greifen die Maßnahmen ineinander?

Zusammen mit dem Regulierungsrahmen stellt die Bankenunion einen wichtigen Schritt zur EU-weiten Wirtschafts- und Währungsintegration.

Diese Komponenten greifen stufenweise ineinander. Zuerst greift das einheitliche Regelwerk in Form von Vorschriften und Gesetzen, welche die Kapitalausstattung, Liquiditätsausstattung, Risiken und Methoden der Risikomessung vorgeben.

Anschließend gibt es eine einheitliche Aufsicht, welche die Einhaltung von diesen Vorschriften überwacht.

Wenn all diese Maßnahmen scheitern, kann der Ausschuss die Abwicklung einer Bank beschließen. Eine notleidende Bank wird hierbei aus durch Banken gefüllten Fonds abgewickelt, sodass die Abhängigkeit von den Staatsfinanzen aufgelöst wird.

Unsere Leistungen

Einheitliches Regelwerk, einheitliche Aufsicht und einheitlicher Abwicklungsmechanismus stellen die Institute vor große Herausforderungen, was Anwendung, Auslegung und Umsetzung betrifft. Wir unterstützen Sie bei der Erstellung von Fachkonzepten, der Definition und Änderung von Geschäftsprozessen und der Dokumentation von Arbeitsabläufen, aber auch beim Projektmanagement, um diese im Detail komplexen Sachverhalte und Anforderungen erfolgreich in Ihrem Unternehmen umzusetzen. Auch unterstützen wir Sie bei der Umsetzung der Anforderungen des Sanierungs- und Abwicklungsgesetzes.