Basel IV – Zinsänderungsrisiko im Bankbuch – IRRBB

23.07.2015

Ausgangssituation

In 2004 wurden die “Principles for the management and supervison of interest rate risk” durch das Basel Committee veröffentlicht. Wegen Unterschieden beim Management von Zinsänderungsrisiken und bei deren Messung gibt es Unterschiede bei der Kapitalunterlegung im Bankbuch zwischen einzelnen Instituten und Rechtsbereichen (jurisdictions). Der Basler Ausschuss schlägt daher Änderungen bei der Kapitalunterlegung für Zinsänderungsrisiken im Bankbuch (interest rate risk in banking book, IRRBB) vor. Als Gründe werden in dem am 8. Juni 2015 veröffentlichten Konsultationspapier folgende Punkte genannt:

- Sicherstellung einer angemessenen Kapitalunterlegung, um potenzielle Verluste aus Zinsänderungsrisiken abzudecken – dies ist insbesondere wegen der im Moment historisch niedrigen Zinsen wichtig.

- Anreize der Kapitalarbitrage zwischen Anlage- und Handelsbuch sollen begrenzt werden. Auch soll innerhalb des Anlagebuches eine unterschiedliche Behandlung von Portfolios durch Rechnungslegungsvorschriften vermieden werden.

Inhalt

Das Zinsänderungsrisiko im Handelsbuch ist die nachteilige Entwicklung von Zinssätzen. Etwas spezifischer sind Zinsänderungsrisiken im Bankbuch (IRRBB) und die Auswirkung von aktuellem oder voraussichtlichem Risiko auf das Kapital der Bank, welche durch nachteilige Bewegungen der Zinssätze den Wert der Anlagebuchpositionen verändern. Zinsänderungen wirken sich auf den Wert und künftige Cashflows von Anlagebuchpositionen aus. Dies wiederum verändert den Wert der zugrundeliegenden Aktiva, Passiva sowie des außerbilanziellen Geschäftes und somit die Kapitalbasis und die Zinseinnahmen der Bank.

Das Konsultationspapier präsentiert zwei Handlungsbereiche für die Behandlung des IRRBB:

- Einen standardisierten Pillar-1-Ansatz (minimum capital requirements)

- Einen erweiterten Pillar-2-Ansatz (welcher auch Elemente von Pillar-3-Marktdisziplin enthält)

Pillar 1 – Standardansatz

Die Berechnung des IRRBB im Standardansatz soll eine einheitliche Berechnungsmethode etablieren, die derzeit nicht gegeben ist. Hintergrund ist, dass die bisherigen Berechnungsmethoden wie bereits ausgeführt unterschiedlich sind. Es soll also eine bessere Vergleichbarkeit und eine einheitliche Regelung geschaffen werden.

Hierzu hat das Basel Committee folgende Kriterien genannt, welche Basis für die Ermittlung der Mindestkapitalanforderungen des IRRBB sein soll:

- Risiko-Sensibilität (risik sensitivity): Die Risiko-Sensibilität soll die Risiko-Charakteristik unter Berücksichtigung von Diversifizierungs- und Hedging-Effekten widerspiegeln.

- Belastbare Kalibrierung des Risikos unter verschärften Marktbedingungen (credible calibration under stressed market conditions): Reflektieren von Unterschieden bei Volatilität und Höhe von Zinssätzen, welche mit den unterschiedlichen Finanzgeschäften einhergehen.

- Einfachheit, Vergleichbarkeit und Konsistenz der genutzten Methoden (simlicity, comparability and consistency of the chosen methodology): Abgleich mit dem Handelsbuch, wo möglich und gewünscht, um die auferlegten Hürden der Aufseher zu limitieren und die Ergebnisse zwischen Banken und Jurisdiktionen zu vergleichen.

- Eingeschränktes Vertrauen in die internen Überprüfungsprozesse der von der Bank genutzten Parameter (limited reliance on banks’ internal assessment of parameters): Der Standardansatz darf nicht übermäßig auf interne Modelle abzielen.

- Belastbarer Notfallplan (credible fallback): Der Standardansatz für Kapitalanforderungen ist plausibel und vergleichbar mit genau spezifizierten internen Modellen.

Zur Ermittlung von Mindestkapitalanforderungen des IRRBB sollen sechs durch die Aufsicht vorgebene Schritte durchlaufen werden:

*Quelle: Basel Committee on Banking Supervision; Konsultationspapier BCBS 309

Stufe 1: Zinssatzsensitive Handelsbuchpositionen werden einer der drei Kategorien (standardisierbar, weniger standardisierbar und nicht standardisierbar) zugeordnet.

Stufe 2: Abgrenzung des Cashflows, basierend auf repricing maturities für standardisierbare Positionen. Weniger standardisierbare Positionen sind von diesem Schritt ausgenommen. Für nicht standardisierbare Positionen (beispielsweise Positionen mit automatischer Zinssatz-Anpassung) soll die abstrakte Zinsanpassungsoption ignoriert werden, damit eine Zuordnung des Cashflows auf Zeitbänder aufgeteilt werden kann.

Stufe 2a: Unbefristete Einlagen: Diese sollen entweder mit dem “time series approach” (TIA) oder bei kleinen und mittelgroßen Banken, welche nicht über ein hinreichendes Leistungsvermögen verfügen, um unbefristete Einlagen konsistent zu berechnen, mit dem einfacheren “simple time series approach” (STIA) berechnet werden.

Stufe 2b: Behavioural options (Festgeldeinlagen, Tagesgelder und Festzinskredite sowie Kreditzusagen für Festzinskredite): Variable Parameter, welche für diesen Positionstyp relevant sind, müssen über einen standardisierten Ansatz und ein Szenario-abhängiges Verfahren ermittelt werden. Mit Zulassung der Aufsicht ist auch ein internal estimates approach zulässig, um die Cashflows zu allokieren.

Für Variante 2a und 2b macht das Konsultationspapier umfangreiche Vorgaben in den Subsektionen II.2.5 und II.2.6.

Das Vorgehen lässt sich wie folgt zusammenfassen:

| Positionsart | Risikoparameter | Interne Schätzung | Ausweichlösung |

| Unbefristete Einlagen | Aufteilung der Kundeneinlagen auf die Zeitbänder | time series approach (TIA) | simplified TIA (STIA) |

| Befristete Einlagen mit Rücknahme-Risiko | Bestimmung des Einflusses von variablen Elementen der Rücknahme auf das Cashflow-Profil | internally measured redemption speed (IMRS) | Standardisiert |

| Festzinskredite mit Zahlungsrisiko | Bestimmung des Einflusses von variablen Elementen bei zum Beispiel bedingten Zahlungen auf das Cashflow-Profil | internally measured prepayment speed (IMPRS) | Standardisiert |

| Kreditzusagen für Festzinskredite | Bestimmung des Einflusses auf die pull-through Ratio (PTR), basierend auf Verhaltensannahmen | internally measured pull-through rates (IMRTR) | Standardisiert |

*Tabelle angelehnt an das Konsultationspapier BCBS 309

Stufe 3: Bestimmung der Veränderung des “economic value of equity” (EVE) und Änderung bei den Erträgen der relevanten Zinssatz-Schockszenarien pro Währung. Die Änderung des EVE wird pro Währung für alle sechs beschriebenen Zinssatz-Schockszenarien ermittelt, während die Änderung des “net interst income” (NII) im Rahmen von zwei parallelen Zinssatz-Schockszenarien ebenfalls pro Währung berechnet wird. Die Veränderungen des EVE sind in der Subsektion II.3.1, die Veränderungen des NII in Subsektion II.4 beschrieben.

Stufe 4: Add-Ons für Veränderungen im Wert von automatischen Zinssatz-Anpassungen (implizit oder explizit) werden der EVE-Änderung zugerechnet. Die Berechnungen hierfür sind umfangreich und in Subsektion II.2.7 und II.4.3 beschrieben.

Stufe 5: Währungsaggregation: Sowohl für EVE- als auch für NII-Kapitalanforderungen werden währungsbasierte Verluste von der gewichteten Summe der Währungen abgezogen. Erträge werden unter Berücksichtigung jedes Szenarios berücksichtigt. In jedem Fall wird die letztendliche Kapitalanforderung auf einem Zinssatz-Schockszenario basieren, welches auf dem schlechtesten Ergebnis basiert (vgl. Subsektion II.5).

Stufe 6: IRRBB-Mindestkapitalanforderungen: Abhängig von den zahlreichen potenziellen Möglichkeiten werden die Mindestkapitalanforderungen auf Basis des schlechtesten EVE-Schockszenarios und NII auf Basis der sechs Schockszenerien ermittelt (Subsektion II.5).

Komponenten des IRRBB-Standardansatzes unter Pillar 1

Cashflow-Bucketing:

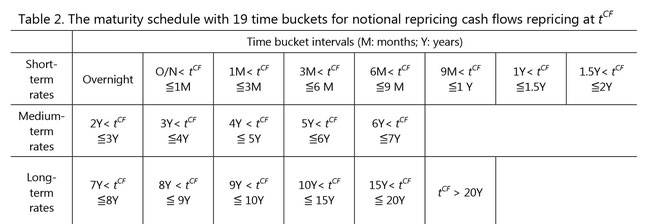

Banken müssen die künftigen Cashflows, die aus Zinszahlungen resultieren, in 19 definierte time buckets aufteilen. Betroffen sind Aktiva, Passiva und das außerbilanzielle Geschäft.

*Quelle: Basel Committee on Banking Supervision; Konsultationspapier BCBS 309

Zinssatz Schockszenarien

Bezüglich der bereits genannten Zinssatz-Schockszenarien wurden folgende Kriterien genannt, die im Spezifikationsprozess Anwendung finden sollen:

- Der Zinsschock sollte ein stressiges Zinsumfeld reflektieren.

- Die Stärke des Zinsschock-Szenarios sollte signifikant genug sein, um automatische und verhaltensabhängige Optionen zu erfassen und somit Ausschläge der Aktiva und der Verbindlichkeiten zu erreichen, die auch das zugrundeliegende Risiko messen.

- Die Ergebnisse der Schockszenarien sollen nicht von der nationalen Aufsicht verschwiegen werden und im Idealfall das ökonomische Umfeld des jeweiligen Landes reflektieren. Im Speziellen soll das Niveau und die Volatilität der Zinssätze ermittelt werden.

- Die zugrundeliegende Methodik soll einfach und für die Aufsichtsbehörden anpassbar sein.

Darüber hinaus sollen multiple differenzierte Schockszenarien Anwendung finden, um den EVE zu ermitteln. Im Rahmen des IRRBB-Frameworks soll das Szenario mit der größten Abweichung im EVE zur Ermittlung der Kapitalbelastung herangezogen werden.

Die sechs Zinssatz-Schockszenarien des Rahmenwerkes zur Ermittlung des IRRBB sind:

- Paralleler Aufwärtsschock (lang- und kurzfristige Zinsen steigen)

- Paralleler Abwärtsschock (lang- und kurzfristige Zinsen sinken)

- Der sogenannte “steepener shock” (kurzfristige Zinssätze sinken, langfristige steigen)

- Der sogenannte “flattener shock” (kurzfristige Zinssätze steigen, langfristige sinken)

- Kurzfristige Zinsen steigen

- Kurzfristige Zinsen sinken

Die Zinssatz-Schockszenario-Spezifikation ist in ein Produkt aus drei Elementen aufgeteilt:

- Messung des aktuellen, lokalen, risikofreien, zusammengesetzten Zero-coupons in Währung. Dieser wird als Durchschnitt in jedem der 19 time buckets ermittelt.

- Ein globaler Shock-Parameter, welcher die durchschnittliche Volatilität über alle Währungen hinweg reflektiert.

- Ein Skalar, welcher die Charakteristik des Schockszenarios pro bucket als Midpoint reflektiert.

Aus diesen Eingangselementen ergibt sich ein Schockszenario, das im Verhältnis zum risikofreien Zinssatz steht. Somit können Auswirkungen bei den parallelen, kurz- und langfristigen Zinsentwicklungen isoliert nachvollzogen werden, indem die Auswirkungen des Post-Schockszenarios transparent werden.

Pillar 2 – Fortgeschrittener IRRBB-Ansatz

Inhalt

Neben dem vorgestellten Pilllar-1-Standardansatz enthält das Konsultationspapier auch einen Pillar-2-Ansatz (enhanced Pillar 2 capital treatment for IRRBB), welcher als Ergänzung zu Pillar 1 zu verstehen ist.

Der fortgeschrittene (enhanced Approach) IRRBB beinhaltet:

- Eine Methodik, um die Kapitaladäquanz der Banken in Bezug auf das Zinsänderungsrisiko im Handelsbuch zu überprüfen

- Eine Anleitung für die Aufsicht, um Antworten auf die Kapitalauswirkungen zu geben

- Offenlegungspflichten für den Pillar-2-Ansatz

- Einen umfassend definierten Überprüfungsprozess vergleichbarer Institute und eine qualitative Überprüfung der Wirksamkeit des Rahmenwerkes, um eine konsistente Implementierung zu gewährleisten

Wie bei allen anderen materiellen Risiken besteht die Absicht darin, dass jede Bank ihre Kapitaladäquanz basierend auf den eigenen Messmethoden und internen Limits als Teil des ICAAP ermitteln soll. Aufsichtsbehörden werden dann die Risiko-Management-Steuerung der Bank ebenso wie die ICAAP-Kapital-Allokation einem aufsichtlichen Review-Prozess (SREP) unterziehen.

Unter dem fortgeschritttenen Pillar-2-Ansatz für das IRRBB ist die Bank jedoch Subjekt ergänzender Standards, bezogen auf die Kalkulation und das aufsichtliche Reporting. Ergänzend schlägt das Konsultationspapier vor, dass die Offenlegung auf Basis der Standard-Messmethode des Pillar-1-Rahmenwerkes erfolgt. Durch diesen Ansatz sind also alle 3 Pillars betroffen.

Struktur der Richtlinien zum Management der IRRBB

Der Pillar-2-Messansatz setzt sich aus 12 High-Level-Richtlinien zusammen. Die Richtlinien 1–9 zielen auf das Managen von Zinsänderungsrisiken, wobei die 8. Richtlinie sich auf die Offenlegung von IRRBB bezieht. Somit hat der Pillar-2-Messansatz auch eine Pillar-3-Komponente, die explizite Vorgaben zur Veröffentlichung vorsieht. Auch wurde ein Proportionalitätsgrundsatz – quasi als 13. Grundsatz – definiert, der die Größe, die Komplexität der Bank, deren Geschäftsmodell und Struktur sowie deren Risikoprofil berücksichtigt. Im Speziellen sollen sich Aufsichtsbehörden auf die systematischen Risiken, die großen und komplexen international tätigen Banken anhaften, fokussieren.

Die 12 Richtlinien sind nach Richtlinien für Banken und Richtlinien für Aufsichtsbehörden unterschieden.

Richtlinien für Banken:

- IRRBB ist ein wichtiges Risiko für alle Banken, welches gezielt identifiziert, gemessen, überwacht und gesteuert werden soll.

- Der Vorstand jeder Bank ist dafür verantwortlich, den IRRBB-Risiko-Management-Rahmen zu beaufsichtigen und dem IRRBB-Risikoappetit zuzustimmen. Das Senior-Management sollte aus diesem Grund insgesamt über ein angemessenes Wissen und Verständnis des IRRBB verfügen. Die Überwachung und das Management der IRRBB kann an geeignete Spezialisten oder Abteilungen/Committees delegiert werden.

- Der IRRBB-Risikoappetit der Bank sollte auf das Risiko im Verhältnis zum ökonomischen Wert und im Verhältnis von Risiko zu Ertrag kalibriert werden. Der Risikoappetit soll durch entsprechende Limits und interne Steuerungsmechanismen zum Ausdruck kommen.

- Die Messung des IRRBB soll auf ökonomischen Werten und Erträgen aus einer angemessenen Auswahl von Zinsatz-Schockszenarien (inklusive Stressszenarien) basieren, die aus Änderungen von Zinssätzen über die zeitliche Dimension resultieren.

- Beim Messen der IRRBB sollen die wichtigen Handlungen und die strategischen Annahmen voll verstanden, begrifflich fehlerfrei und dokumentiert sein. Annahmen sollen hart getestet und an der Unternehmensplanung ausgerichtet sein. Annahmen sollen nicht nur deshalb angepasst werden, um Erwartungen bzgl. Zinssatzänderungen Rechnung zu tragen.

- Messsysteme und Messmodelle, die zur Ermittlung des IRRBB dienen, sollen auf vollständigen und korrekten Daten basieren und angemessen dokumentiert, getestet und überwacht werden, um Sicherheit über die Korrektheit der ermittelten Berechnungen zu haben. Modelle, die zur Berechnung des IRRBB genutzt werden, sollten umfassend sein und einem internen Validierungsprozess unterzogen werden.

- Die Berechnungsergebnisse des IRRBB und die Hedging-Strategie sollten regelmäßig an das Management und den Vorstand auf aggregierter Ebene (nach Konsolidierungsebenen und Währungen) berichtet werden.

- Informationen zu IRRBB-Positionen und Limits sollen an die Aufsichtsbehörden berichtet werden und die Veröffentlichung soll auf regelmäßiger Basis erfolgen.

- Internes Kapital soll dem IRRBB spezifisch zugeordnet werden, wie es vom Vorstand – unter Berücksichtigung des vereinbarten Risikoappetites – verabschiedet wurde.

Richtlinien für Aufsichtsbehörden:

- Aufsichtsbehörden sollen standardisierte Informationen von Banken auf dem Level des IRRBB (sowohl für ökonomische Werte als auch für Erträge) sammeln und diese dazu nutzen, potenzielle “Ausreißer”-Banken zu identifizieren, die einer intensiveren Überwachung bedürfen bzw. bei denen Kapitalmaßnahmen eingeleitet werden müssen.

- Aufsichtsbehörden sollen Spezialisten haben, die IRRBB-Überprüfungen bzgl. der Effektivität eines jeden IRRBB-Ansatzes der einzelnen Banken identifizieren, messen, überwachen und kontrollieren können.

- Aufsichtsbehörden sollen den Betrag der internen Kapitalallokation zur Vermeidung von IRRBB überprüfen und potenzielle “Ausreißer”-Banken identifizieren. Wenn das Managen von IRRBB als inadäquat angesehen wird, sollen die Aufsichtsbehörden Maßnahmen zur Vermeidung einfordern bzw. zusätzliches Kapital zur Unterlegung anfordern.

Neben diesen Richtlinien für die Aufsichtsbehörden wurde parallel durch die EBA eine Leitlinie veröffentlicht, die ergänzenden Richtlinien zum Zinsänderungsrisiko.

Diese kurze Zusammenfassung beschreibt die Richtlinien in ihren Grundlagen. Es wurden durch das BCBS umfangreiche Beschreibungen zu jeder genannten Richtlinie veröffentlicht, in welcher Detaillierungen, Erwartungen, Hintergründe und Klarstellungen bei der Umsetzung der Pillar-2-IRRBB-Anforderungen beschrieben werden.

Einführung

Ein Einführungstermin wurde im Rahmen des Konsultationspapieres nicht veröffentlicht. Die Konsultationsfrist läuft jedoch zum 11. September 2015 aus.

Unsere Leistungen

Die neue Berechnungsmethode des Zinsänderungsrisikos im Bankbuch bringt signifikante Änderungen bei der Berechnungsmethodik mit sich. Die neue Methode ist derzeit noch im Konsultationsprozess.

Auf Basis der beschriebenen Vorgaben sollte mit entsprechenden Auswirkungsstudien und Proberechnungen begonnen werden. Abhängig von den Ergebnissen der Analysen wird der institutsindividuelle Handlungsbedarf ersichtlich. Unabhängig von der endgültigen Umsetzung ist der Aufwand für die Umsetzung erheblich. Insbesondere die komplexe und aufwendige Berechnung für die einzelnen Produkte wird bei der Umsetzung eine große Herausforderung und einen entsprechenden Aufwand nach sich ziehen.

Nur um ein Beispiel für den Aufwand und die Komplexität herauszugreifen: Bereits bei der Implementierung des Standardansatzes müssen sechs (!) verschiedene aufsichtlich vorgegebene Stressszenarien berechnet werden, die einen entsprechenden organisatorischen und technischen Aufwand nach sich ziehen werden.

Da das Papier noch im Konsultationsprozess ist, bleibt die endgültige Umsetzungsvorgabe abzuwarten. Die Eckpunkte zeichnen sich jedoch bereits jetzt ab und es wird empfohlen, frühzeitig die Auswirkungen auf die Organisation detailliert zu untersuchen.

Auch nach Inkrafttreten helfen wir Ihnen bei der Umsetzung der neuen Berechnungsmethode für das Zinsänderungsrisiko im Bankbuch und der Implementierung des neuen Standards.